Risikomanagement

Im Risikomanagement werden die Fäden der Bank zusammengezogen. „Ein angemessenes und wirksames Risikomanagement umfasst unter Berücksichtigung der Risikotragfähigkeit insbesondere die Festlegung von Strategien sowie die Einrichtung interner Kontrollverfahren.“ So ist der Begriff in den MaRisk verankert. In der europäischen Regulierung werden diese Begriffe genauso in den Fokus gestellt. Verglichen mit dem Meldewesen wird dabei anstelle konkreter Vorgaben ein Rahmen definiert, der individuell zu interpretieren und zu implementieren ist. Um die Vorgaben – insbesondere unter den Voraussetzungen einer gesamtbankweiten Konsistenz – in Ihrem Institut umzusetzen und zu leben, stehen wir Ihnen von 1 PLUS i sehr gern mit unserer integrativen Denkweise und einem breiten Erfahrungsschatz in allen Themen des Risikomanagements zur Seite.

SREP und MaRisk

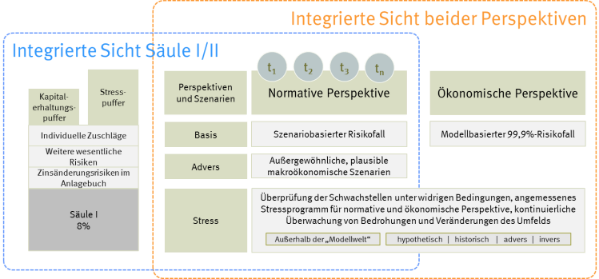

Die Merkmale „Prinzip der doppelten Proportionalität“ und „Öffnungsklauseln“ charakterisieren die zweite Baseler Säule. Im Unterschied zur regelbasierten ersten Säule verfolgt die Aufsicht hier einen prinzipienorientierten, durch Minimalharmonisierung gekennzeichneten Ansatz. Die Einrichtung eines ICAAP – eines institutsinternen Prozesses zur Sicherstellung der Risikotragfähigkeit (RTF) – stellt eine wichtige Anforderung an die Institute dar. Ein zentrales Element des ICAAP ist die laufende Sicherstellung einer angemessenen Kapitalausstattung aus einer normativen und einer ökonomischen Perspektive; letztgenannte stellen die Risikotragfähigkeitskonzeption eines Instituts dar. Die für den ICAAP in den MaRisk formulierten Mindestanforderungen geben nur einen Rahmen vor und erlauben somit ein hohes Maß an Institutsindividualität, sowohl hinsichtlich der grundlegenden Modelle zur Quantifizierung verschiedener Risikoarten als auch hinsichtlich der Ermittlung der Risikodeckungsmassen.

Wegen ihrer Bedeutung für ein stabiles Finanzsystem steht der ICAAP im besonderen Fokus regulatorischer Initiativen und Prüfungen der Aufsicht im Rahmen des Supervisory Review and Evaluation Process (SREP). Art. 97 CRD V und die MaRisk – als nationale Umsetzung – bilden unter Berücksichtigung des Prinzips der doppelten Proportionalität den Regelungsrahmen für die qualitative Aufsicht. Der SREP und die dazu veröffentlichten Leitlinien der EBA betrachten die Baseler Säulen I und II aus einem übergreifenden Blickwinkel.

Die Etablierung und Weiterentwicklung des ICAAP, der auf institutsspezifische Gegebenheiten passt UND gleichzeitig sämtlichen aufsichtsrechtlichen Anforderungen gerecht wird, wird immer komplexer. Dieser Herausforderung stellt sich 1 PLUS i im Rahmen seiner Beratertätigkeit bereits seit vielen Jahren.

In einer Vielzahl von Projekten haben wir uns mit Spezialfragen und der Konzeption neuer Risikotragfähigkeitsverfahren beschäftigt, etwa mit

- der normativen und der ökonomischen Perspektive und ihrem Zusammenspiel als gleichberechtigte Steuerungskreise,

- Modellparametern wie Haltedauer und Konfidenzniveau, mathematischen Modellen und expertenbasierten Schätzungen für wesentliche Risikoarten,

- der Einbindung der Risikotragfähigkeitsberechnung in den Steuerung- und Strategiekreislauf und das Reportingsystem

- der Ableitung und dem Aufbau eines Limitsystems auf der Ebene der Gesamtbank

- modernen Ansätzen der sogenannten „Säule 1+“-Steuerung

- zahlreichen Projekten zur fortlaufenden Vorbereitung auf den weiterentwickelten SREP

Dabei gehört die Konzeption neuer Systeme ebenso zum Spektrum unserer Tätigkeiten wie die kritische Analyse bereits bestehender individueller Umsetzungen des aufsichtsrechtlichen Rahmenwerks.

ICAAP

Der ICAAP (Internal Capital Adequacy Assessment Process) ist das zentrale Element des Risikomanagements. Darunter wird ein Prozess verstanden, der die Angemessenheit des internen Kapitals zur Abdeckung der Risiken betrachtet. Die Frage nach der Adäquanz des internen Kapitals wird durch die laufende Gegenüberstellung der Risiken und des Risikodeckungspotenzials (Risikotragfähigkeit) beantwortet. Die Sicherstellung der Risikotragfähigkeit erfolgt unter Berücksichtigung des Proportionalitätsprinzips sowie mittels adäquater Risikosteuerungs- und -controllingprozesse zur Identifizierung, Messung und Steuerung von Risiken.

Bereits seit einiger Zeit legt die Aufsicht ihren Fokus auf die Betrachtung der Risikotragfähigkeit zum einen aus der normativen Perspektive (inkl. adverses Szenario und Planung) sowie aus der ökonomischen Perspektive. Die Verfahren zur Einhaltung der Risikotragfähigkeit sind so auszugestalten, dass die beiden Ziele, erstens: Fortführung des Instituts und zweitens: Schutz der Gläubiger vor Verlusten berücksichtigt werden. Erforderlich ist dafür ein solides Verständnis über die vorhandenen Wechselwirkungen (regulatorisch/ökonomisch, Säule 1/Säule 2, Einjahreshorizont/Mehrjahreshorizont, Basis Szenario/Adverses Szenario) im Institut.

In einer Vielzahl von Projekten beschäftigen sich die Berater von 1 PLUS i bereits seit einigen Jahren mit Spezialfragen zum ICAAP sowie der Konzeption neuer Risikotragfähigkeitsverfahren.

So summieren sich die Beratungsprojekte zu folgenden beispielhaften Inhalten:

- Aufbau und Konzeption von Going-Concern-Modellen oder Liquidationsansätzen

- Aufbau und Konzeption von substanzwertorientierten- oder barwertigen Modellen und GuV-Methoden

- Unterstützung und Entscheidungen bzgl. Modellparametern wie Haltedauer und Konfidenzniveau, mathematischen Modellen und expertenbasierten Schätzungen für wesentliche Risikoarten

- Einbindung der Risikotragfähigkeitsberechnung in den Steuerungs- und Strategiekreislauf sowie das Reportingsystem

- Ableitung und Aufbau eines Limitsystems auf der Ebene der Gesamtbank

- Implementierung einfacher Kreditrisikomodelle

- Implementierung Spread-VaR-Modelle

- Implementierung VaR-Modelle für Markt- und Fundingrisiko sowie für Restwertrisiken

- Optimierung und Aktualisierung von Limitsystemen

- Optimierung Berichtswesen im Zusammenhang mit dem ICAAP

- Analyse bereits bestehender individueller Umsetzungen des aufsichtsrechtlichen Rahmenwerks.

Speziell beim Thema ICAAP bzw. Risikotragfähigkeit stehen unsere Berater fortwährend der Herausforderung gegenüber, aktuellen aufsichtsrechtlichen Anforderungen und Entwicklungen gerecht zu werden. Mit 1 PLUS i stellen Sie sicher, dass die Umsetzungen stets auf dem aktuellen Stand rechtlicher Rahmenbedingungen sind und Sie gut vorbereitet in eine bankaufsichtliche Prüfung gehen können.

Ratingverfahren

Rating- und Risikoklassifizierungsverfahren sind zentrale Bestandteile des Kreditprozesses und der Adressrisikoermittlung. Im Rahmen der regulatorischen Anforderungen der CRR kommt ihnen im IRBA zudem eine wichtige Rolle bei der Ermittlung der Eigenmittelanforderung an Institute zu.

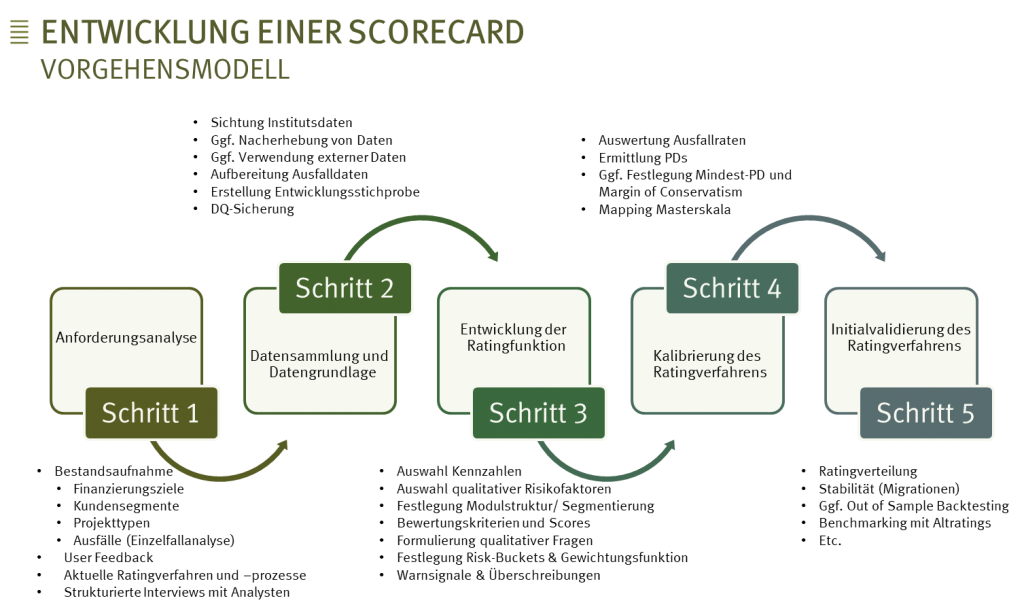

1 PLUS i unterstützt Sie im Bereich Rating- und Risikoklassifizierungsverfahren bspw. bei folgenden Themen:

- Erstellung von Rating- und Risikoklassifizierungsverfahren

- Entwicklung von Verfahren für alle gängigen Forderungsklassen bzw. Kundentypen (Retail, Unternehmen, Finanzinstitute, Staaten, Gebietskörperschaften, Projektfinanzierungen, Leasing, etc.)

- Anwendung quantitativer und qualitativer Verfahren (inkl. Scorekarten, statistischer Modelle, Cash-Flow-Simulationen und Shadow Ratings)

- Umsetzung und Programmierung der Verfahren (z.B. in R, Matlab, etc.)

- Ermittlung von Kreditrisikoparametern (PD, LGD, CCF)

- Validierung von Rating- und Risikoklassifizierungsverfahren (LINK: siehe hierzu auch unser Beratungsangebot zur Validierung von Risikomodellen)

- Einbindung von Rating- und Risikoklassifizierungsverfahren in den Kreditprozess

Spezielle Beratungsangebote im Umfeld des IRBA:

- Unterstützung bei aufsichtlichen Ratingprüfungen im IRBA oder in EZB TRIM Prüfungen, z.B. durch

- Erstellung von Analysen,

- Datenauswertungen,

- Aufbereitung von Dokumentationen,

- Datenlieferungen an die Prüfer oder

- Begleitung in Prüfungsgesprächen.

- Beratung bei der Anwendung von Ratingverfahren im IRBA, wie z.B. bei

- IRBA-Einführungen und Vorstudien,

- Einhaltung der regulatorischen Anforderungen aus der CRR und einschlägigen EBA Guidelines oder

- Schließung von Prüfungsfeststellungen

Weiterführende Informationen zu unserem Beratungsangebot im Umfeld des IRBA finden Sie hier (LINK: Siehe hierzu Regulierung – Kreditrisiko).

IRRBB

Im Rahmen der ganzheitlichen Risikosteuerung eines Instituts besitzt das Zinsänderungsrisiko im Banking (interest rate risk of the banking book / IRRBB) einen besonderen Stellenwert.

- Einerseits die häufige Berücksichtigung unterschiedlicher (bestandsführender) Systeme und

- andererseits die Schnittstelle zwischen Marktrisiko und Bilanzierung!

Nicht zuletzt fordert daher die Aufsicht sowohl die barwertige/ökonomische als auch wertorientierte Perspektive zu berücksichtigen. Die aufsichtlichen Anforderungen zum IRRBB stellen somit die Banken in einem ohnehin komplexen Umfeld mit extremen Margendruck und Niedrigzinsphase vor neue Herausforderungen. 1 PLUS i analysiert für Sie die Anforderungen und hilft Ihnen bei der entsprechenden, an Ihre Institutsgröße und Komplexität des Geschäftsmodells angepassten, Umsetzung.I

Stresstests

Durch regulatorische und aufsichtliche Anforderungen sind die Institute dazu verpflichtet, sowie interne Stresstests für die Steuerung, als auch Stresstests im Rahmen aufsichtlicher Übungen (z.B. LSI- oder EBA-Stresstests) durchzuführen. 1 PLUS i unterstützt Sie bei allen Aspekten des Stresstestings.

Erfüllung der einschlägigen aufsichtlichen Anforderungen aus MaRisk, SREP-Guideline, EZB ICAAP- und ILAAP-Guide, EBA Guidelines (z.B. zu internen Stresstests), etc.:

- Erstellung eines Stresstestrahmenwerks

- Konzeption verschiedener Stresstesttypen im ICAAP und ILAAP (z.B. risikoartenübergreifende und -spezifische Stresstests, inverse Stresstests, Sensitivitätsanalyen)

- Entwicklung von Szenarien und Storylines (inkl. adverses Szenario) vor dem Hintergrund des Geschäftsmodells und den individuellen Schwachstellen des Instituts (z.B. makroökonomischer Stress, Nachhaltigkeits- und Klimarisikostress, Cyber-Angriff, digitaler Wandel)

- Parametrisierung von Stresstests in allen Risikoarten (ICAAP und ILAAP) mit quantitativen und qualitativen Methoden

- Validierung von Stresstests

Aufsichtliche Stresstests von Bundesbank und BaFin (LSI-Stresstest und Bausparkassen-Stresstest) oder der EBA/EZB (EBA-Stresstest, SREP-Stresstest, EZB Klimastresstest, etc.) stellen die Institute regelmäßig vor große methodische und fachliche Herausforderungen. 1 PLUS i unterstützt Sie mit langjähriger Erfahrung in den folgenden Bereichen:

- Stresstests von EBA und EZB

- Fachliche und technische Unterstützung in allen Risikoarten (z.B. Credit Risk, Net Interest Income, Market Risk)

- Fachkonzeption

- Datenaufbereitung

- Programmierung von Tools und IT-Lösungen (z.B. in R, VBA, etc.)

- Unterstützung bei der Bearbeitung aufsichtlicher Rückfragen

- Querschnitte Analyse und fachliches PMO

- Analyse der Gesamtergebnisse und Ermittlung von Ergebnistreibern

- Beurteilung der Ergebnisse aus Gesamtbanksicht

- Erstellung von Management Reports und Aufbereitung von Ergebnissen

- Organisation des Projektteams und -ablaufs mit fachlich fundiertem Background

- Produktion von einreichungsfertigen Templates mit dem 1 PLUS i Template Aggregator

- 1 PLUS i Template Aggregator

- Tool zur schnellen und prozesssicheren Produktion einreichungsfähiger Templates anhand von Zulieferungen

- Durchführung abschließender fachlicher Berechnungen (z.B. Kalkulation Eigenmittel, latente Steuern, Ausschüttungen, etc.)

- Fachliche und technische Unterstützung in allen Risikoarten (z.B. Credit Risk, Net Interest Income, Market Risk)

- LSI-Stresstest und Bausparkassen-Stresstest

- Fachliche Unterstützung in allen Risikoarten

- Technische Umsetzung der Anforderungen mit Toollösungen

- Zinsergebnis

- Adressrisiko

- Marktpreisrisiko

- Unterstützung bei der operativen Durchführung und Bearbeitung von Rückfragen

Wir unterstützen Sie sowohl bei der Konzeption, der technischen Umsetzung (z.B. Programmierung in den gängigen Programmiersprachen), der operativen Durchführung und der Dokumentation.

1 PLUS i Stresstest-Workshop:

Im Rahmen unseres 1 PLUS i Stresstest-Workshops stellen wir Ihr bestehendes Stresstest-Programm auf den Prüfstand und identifizieren passgenaue Weiterentwicklungsbedarfe. Sprechen Sie uns für weitere Details gerne an.

Validierung und Modellrisiko

Zentraler Bestandteil des Risikomanagements in Finanzinstituten sind Modelle und Verfahren zur Quantifizierung von Risiken. Das Spektrum erstreckt sich von Modellen für einzelne Risikoarten, die zugehörigen Parameter und „Satellitenmodelle“, über Pricing-Modelle bis hin zu Verfahren zur Ermittlung der Risiko- und Liquiditätstragfähigkeit oder Stresstests im ICAAP und ILAAP.

Die aufsichtsrechtlichen Vorgaben aus den MaRisk und der CRR fordern eine umfassende Validierung derartiger Modelle und Verfahren. Bestehende Modellrisiken müssen zudem im Rahmen des Modellrisikomanagements behandelt werden.

1 PLUS i bietet Ihnen hier ein ganzheitliches „Beratungspackage“ zum Komplex Validierung und Modellrisiko an. Dieses besteht aus den nachfolgend beschriebenen Komponenten.

Im Bereich der Validierung von Modellen und Verfahren der Risikoquantifizierung unterstützen wir Sie in folgenden Bereichen:

- Organisatorische und fachliche Konzeption inkl. entsprechender Dokumentation

- Methodenentwicklung und IT-technische Implementierung in allen Risikoarten

- Operative Durchführung der Validierung

Im Detail beinhaltet dies die folgenden Beratungsleistungen.

- Beschreibung der Zielsetzung und des organisatorischen Ablaufs des Validierungsprozesses

- Beschreibung der aufsichtsrechtlichen Anforderungen

- Wer führt die Validierung durch, wer wird über die Ergebnisse informiert und was sind die potenziellen Ergebnisse des Validierungsprozesses?

- Sicherstellung der aufsichtlich geforderten Unabhängigkeit der Validierung

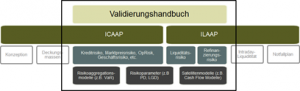

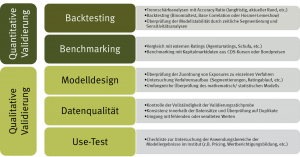

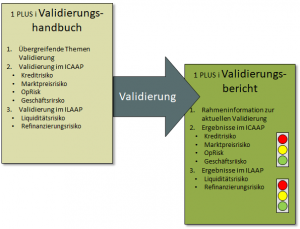

- Das Validierungshandbuch beschreibt die konkreten Validierungsmethoden, die für die Risikoquantifizierungsverfahren zur Anwendung kommen. Es wird unterschieden in:

- Quantitative Validierung (insb. Backtesting, Benchmarking)

- Qualitative Validierung (z.B. Modelldesign, Datenqualität, Use Test).

- Dabei werden für jedes zu validierende Risiko die Validierungsmethoden dargestellt.

- Es umfasst sowohl ICAAP als auch ILAAP in den verschiedenen Hierarchiestufen der Modelle von Aggregationsmodellen, Parametern und Satellitenmodellen.

- Detaillierte Darstellung aller quantitativen Validierungsmaßnahmen inkl. statistischer Tests, Ampelregelungen und Handlungsmaßnahmen

- Durchführung der qualitativen Validierung anhand risikoartenspezifischer Checklisten mit umfangreichen Fragenkatalogen

Der Validierungsbericht wird bei jeder durchgeführten Validierung erstellt. Er verweist auf die durchgeführten Analysen, stellt deren Ergebnis dar und interpretiert sie. Je nach der Art der Validierung kommen unterschiedliche, im Methodendokument beschriebene Methoden zur Anwendung. Falls auf die Durchführung von bestimmten Validierungsschritten verzichtet wird, werden die Gründe hierfür ebenfalls im Validierungsbericht dokumentiert. Für jede Risikoart stellt der Validierungsbericht die Qualität des Messverfahrens fest und schlägt ggfs. Handlungsalternativen vor. Die Ergebnisse der Validierung werden dem Gesamtvorstand als Anlage im Rahmen des Risikoberichts dargestellt und im Rahmen des Risikokomitees verabschiedet.

Technische Umsetzung und operative Durchführung:

- Erstellung von IT-Tools für einen effizienten Validierungsprozess (bspw. Backtesting)

- Programmierung von Validierungstools in unterschiedlichen Sprachen (z.B. R oder VBA)

- Durchführung und Bewertung von Validierungsanalysen

- Erstellung von Validierungsberichten

Im Bereich Modellrisiko unterstützen wir Sie entlang aller Bestandteile eines entsprechenden Risikomanagementkreislaufs.

Hier wird beschrieben, wie das Institut mit dem Komplex der Modellrisiken umgeht; die Struktur einer Model Risk Policy kann wie folgt sein:

- Begriffsdefinitionen und –abgrenzungen

- Bankaufsichtliche Anforderungen (MaRisk, CRR, SREP)

- Organisatorische Aspekte des Modellrisikomanagements

- Überblick über die Beteiligten

- Bildung eines Modellkomitees: Teilnehmer und Verantwortlichkeiten

- Weitere Aspekte und Funktionstrennung

- Instrumente des Modellrisikomanagements

- Modellinventar

- Klassifizierung von Relevanz und Modellschwächen

- Quantifizierung von Modellpuffern

- Modellreporting

- Inventarkarten für jedes Risikomodell sind die Basis für die Steuerung der Modellrisiken

- Die Inventarkarten sind bei „wesentlichen“ Änderungen zu aktualisieren und mindestens jährlich zu überprüfen

- Alle „wesentlichen“ Informationen bzgl. Zielsetzung des Modells / Zuständigkeiten / Verantwortlichkeiten / Aktuelle Moniten / Einschätzung des Modells werden kurz beschrieben

- Infolge der Erfassung der Modellanpassungen und Zuständigkeiten erhält man somit einen Überblick der Modellentwicklungen im Zeitablauf

- Basis zur Identifikation der Risikomodelle für die Puffer zur Berücksichtigung in der RTF geschätzt werden müssen

- Zwei Dimensionen des Modellrisikos: Relevanz versus Modellschwäche

- Komponenten der Relevanz (z.B.):

- Baseler Säulen I und II

- Eingehendes Exposure

- Komponenten der Modellschwäche (z.B.):

- Modelldesign

- Inputdaten / Inputmodelle

- Vereinfachungen / Risks not in VaR

- Einscoren der Modellschwächen vor / nach Validierungsmaßnahmen und konservativen Abschätzungen

- Visualisierung der Modellrisiken der einzelnen Risikomodelle mittels einer Heatmap

- Komponenten der Relevanz (z.B.):

- Für die als „problematisch“ erkannten Risikomodelle müssen Modellrisikopuffer als zusätzliche Anrechnungsbeträge für die RTF geschätzt werden.

- Ceteris-Paribus-Analysen:

- Es werden alle Eigenschaften des Risikomodells identifiziert, für die selbst nach Validierungsmaßnahmen und konservativer Abschätzung eine große Modellschwäche besteht

- Im Rahmen des bestehenden Modellrahmens wird für das „kritische Attribut“ eine alternative Modellierung verwendet und ein neuer Risikowert ermittelt

- Verwendung von Benchmarkmodellen

Non-Financial-Risks

Die nichtfinanziellen Risiken (non financial risks oder kurz NFR), zu denen insbesondere das operationelle Risiko zählt, gewinnen auch für Finanzinstitute zunehmend an Bedeutung. Darüber hinaus richtet die Finanzaufsicht ihr Augenmerk verstärkt auf diese Risiken, wie nicht zuletzt die 8. Fachtagung der Bundesbank vom 2. Oktober 2020 belegte, die diesem Thema gewidmet war.

Während für die Anforderungen der Säule 1 zur Bestimmung des operationellen Risikos in Zukunft nur noch ein einfacher Ansatz genutzt werden kann, haben sich die aufsichtlichen Erwartungen an ein umfassendes Risikomanagement – auch bei kleineren und mittleren Instituten – erhöht. Deren Beurteilung durch die Aufsicht im Rahmen der Säule 2 werden zunehmenden auch Einfluss auf die Kapitalanforderungen haben.

Auf Basis unserer Kenntnis regulatorischer Anforderungen und Projekterfahrungen können wir Ihnen unsere Unterstützung bei der Erstellung oder Überarbeitung Ihres Rahmenwerks anbieten. Gerne unterstützen wir Sie auch bei der Konzeption und dem Einsatz spezifischer Management-Tools wie beispielsweise der Risikoinventur, der Erstellung einer Schadenfalldatenbank, der Durchführung von Szenarioanalysen oder der Erarbeitung oder Überprüfung von Frühwarnindikatoren. Dabei werden unsere Vorschläge zu Konzepten stets auf die Bedürfnisse Ihres Hauses ausgerichtet.

Gerne können wir Ihnen zunächst auch ein eintägiges Seminar anbieten, in dem wir Ihnen einen Überblick über das Management operationeller Risiken geben.